Endeavour Silver Corp. anunció sus resultados financieros y operativos para los tres y seis meses finalizados el 30 de junio de 2022. Como resultado del sólido desempeño operativo de la empresa, la gerencia elevó su guía de producción para 2022. Todos los montos en dólares están expresados en dólares estadounidenses (US$).

“Seguimos superando nuestros planes mineros, al entregar un segundo trimestre excepcional con una producción un 15 % superior al plan”, afirmó Dan Dickson, director ejecutivo de Endeavour Silver. “Esto ha llevado a la gerencia a elevar nuestra perspectiva de producción para 2022 a 7,6 a 8,0 millones de onzas equivalentes de plata. La producción adicional nos ha permitido mantener nuestra guía de costos en métricas por onza, pero la inflación en toda la industria sigue siendo un desafío. Estamos viendo los mayores impactos inflacionarios en los costos de energía, los reactivos de la planta y los precios del acero, que afectan tanto los costos operativos como los de desarrollo. El control de costos seguirá siendo un enfoque clave ya que se espera que las presiones de costos continúen durante el resto del año”.

El Sr. Dickson agregó: “Durante el segundo trimestre, nuevamente tomamos la decisión de retener de la venta una cantidad significativa de plata, debido a la caída en el precio de la plata. Tenemos más de 1,6 millones de onzas equivalentes de plata en inventario de productos terminados para la venta futura. A corto plazo, el aumento del inventario ha tenido un impacto negativo en nuestras métricas financieras trimestrales, como los ingresos, las ganancias, el flujo de caja y nuestro saldo de caja. A más largo plazo, anticipamos vender el inventario a precios de metales más altos”.

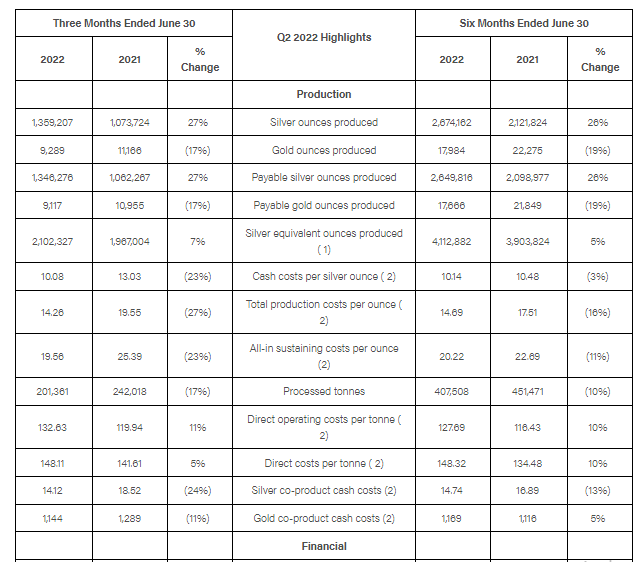

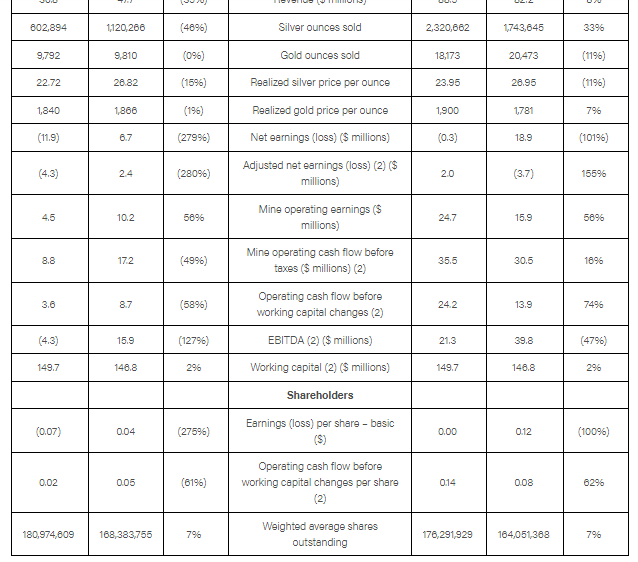

Mayor Producción: 1,359,207 onzas (oz) de plata y 9,289 oz de oro por 2.1 millones de oz de plata equivalente (AgEq) refuerza la entrega de una mejor producción consolidada para el año. Menores Ingresos Debido a la Retención de Ventas de Metal: Ingresos de $30.8 millones por la venta de 602,894 oz de plata y 9,792 oz de oro a precios promedio realizados de $22.72 por oz de plata y $1,840 por oz de oro. Ganancias negativas y menor flujo de efectivo debido a menores ingresos y partidas que no son en efectivo: Pérdida neta de $11,9 millones, o $0,07 por acción. Pérdida neta ajustada de $ 4,3 millones después de ajustar por un cambio de $ 7,6 millones en el valor razonable de las inversiones. $3,6 millones en flujo de efectivo operativo antes de cambios en el capital de trabajo y flujo de efectivo operativo de la mina antes de impuestos de $8,8 millones. Costos operativos por onza en línea con la guía, a pesar de la inflación en toda la industria: costos en efectivo de $10,08 por onza de plata pagadera y costos de mantenimiento totales de $19,56 por onza de plata pagadera, netos de créditos de oro. Balance Sano: Posición de efectivo de $116.2 millones y capital de trabajo de $149.7 millones.

Guanacevi Continuó Sobresaliendo: La producción superó el plan impulsado por leyes más altas. Bolañitos se mantuvo estable: la fuerte producción de plata a partir de leyes de plata más altas y el aumento de la producción se vieron contrarrestados por una producción de oro más baja y leyes de oro más bajas. Inventarios de metales significativos retenidos: El inventario de metales al final del trimestre totalizó 1,399,356 oz de plata y 2,580 oz de oro en inventario de lingotes y 12,408 oz de plata y 587 oz de oro en inventario de concentrado. El valor de mercado de los productos terminados al 30 de junio de 2022 fue de $34,5 millones. Avance del Proyecto Terronera: El trabajo continuó en el programa de trabajos iniciales iniciado el año pasado, que incluye ingeniería, contratos críticos, adquisición de elementos de largo plazo y diligencia debida extensa sobre el financiamiento del proyecto. La Compañía tiene la intención de tomar una decisión formal de construcción sujeta a la finalización de un paquete de financiamiento y la recepción de permisos modificados adicionales en los próximos meses. Se han gastado $18 millones al 30 de junio de 2022, y se espera que se gaste un presupuesto adicional de $23 millones hasta fines de octubre para continuar con el avance del proyecto. Posterior al cierre del trimestre, se cerró la adquisición del proyecto Pitarrilla: La incorporación del proyecto Pitarrilla mejora el perfil de crecimiento de la compañía mientras mantiene un enfoque plateado. Revisión de la guía para el año completo 2022

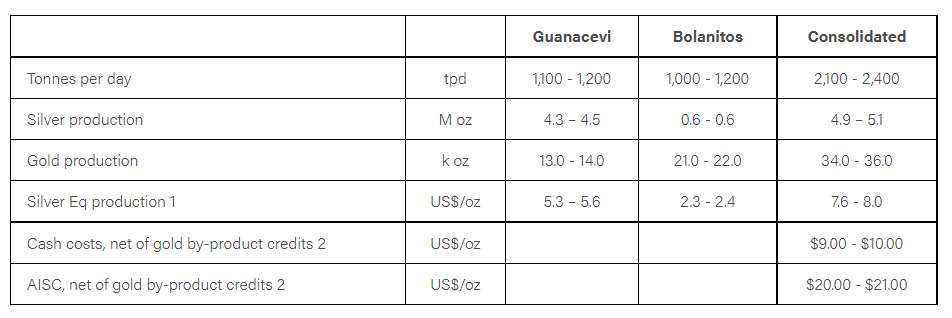

La siguiente tabla resume la guía de producción actualizada de 2022 para Endeavour Silver:

La producción equivalente de plata consolidada ha aumentado de 6,7 a 7,6 millones de onzas a 7,6 a 8,0 millones de onzas. El aumento de la producción consolidada se debe principalmente a leyes de mineral superiores a las planificadas a lo largo del yacimiento El Curso en Guanacevi. La producción en Bolañitos se ha revisado ligeramente al alza para alcanzar el límite superior de su guía anterior.

Se espera que la guía de costos operativos permanezca sin cambios y se espera que los costos en efectivo promedien $ 9,00 – $ 10,00 por onza y se espera que AISC promedie $ 20,00 – $ 21,00 por onza. La gerencia señala que la Compañía está buscando alcanzar el extremo superior del rango de orientación, dadas las persistentes presiones inflacionarias globales. Los aumentos en los precios de las materias primas, como reactivos, explosivos, acero, diesel y energía, están impulsando una escalada continua de costos en toda la industria. La compañía ha identificado eficiencias para mitigar la presión sobre los costos y las métricas de costos en la segunda mitad del año, incluido un mejor monitoreo y seguimiento en las minas, mejores voladuras en desarrollo, el aumento gradual de toneladas molidas y un manejo reducido de desechos en Guanacevi.

Resumen financiero (consulte el apéndice para los estados financieros consolidados)

El equivalente de plata (AgEq) se calcula usando una proporción de plata:oro de 80:1

Estas son medidas y razones financieras no IFRS. Se proporcionan más detalles sobre estas medidas y proporciones financieras no IFRS al final de este comunicado de prensa y en el MD&A que acompaña a los estados financieros de la Compañía, que se pueden ver en los ingresos netos de la Compañía para los tres meses terminados el 30 de junio de 2022, disminuyó en un 35% a $ 30,8 millones (Q2 2021: $ 47,7 millones). Las ventas brutas de $31,7 millones en el segundo trimestre de 2022 representaron una disminución del 34 % con respecto a los $48,3 millones del segundo trimestre de 2021. Las onzas de plata vendidas disminuyeron un 46 %, debido a la acumulación del inventario más grande de productos terminados al 30 de junio de 2022. Hubo un 15 % de disminución en el precio realizado de la plata, lo que resultó en una disminución del 54 % en los ingresos por ventas de plata. Las onzas de oro vendidas se mantuvieron estables con una disminución del 1 % en el precio realizado del oro, lo que resultó en una disminución del 1 % en los ingresos de las ventas de oro. Durante el período, la Compañía vendió 602.894 oz de plata y 9.792 oz de oro a precios realizados de $22,72 y $1.840 por oz, respectivamente, en comparación con las ventas del segundo trimestre de 2021 de 1.120.266 oz de plata y 9.810 oz de oro a precios realizados de $26,82 y $1.866 por oz, respectivamente. . En el segundo trimestre de 2022, los precios al contado de la plata y el oro en Londres promediaron $22,60 y $1877, respectivamente.

La Compañía incrementó significativamente su inventario de productos terminados de plata y disminuyó levemente su inventario de productos terminados de oro a 1,411,764 oz y 3,167 oz, respectivamente, al 30 de junio de 2022 en comparación con 668,382 oz de plata y 3,841 oz de oro al 31 de marzo de 2022. El costo asignado a estos productos terminados fue de $20,8 millones al 30 de junio de 2022 en comparación con $13,5 millones al 31 de marzo de 2022. Al 30 de junio de 2022, el valor justo de mercado del inventario de productos terminados fue de $34,5 millones, en comparación con $24,1 millones al 31 de marzo de 2022. otras métricas financieras, incluido el flujo de efectivo operativo de la mina, el flujo de efectivo operativo y el EBITDA, se vieron afectadas por la retención de ventas durante el segundo trimestre de 2022.

Después del costo de ventas de $26,3 millones (Q2 2021 – $37,5 millones), una disminución del 30 %, las ganancias operativas de la mina fueron de $4,5 millones (Q2 2021 – $10,2 millones). La disminución en el costo de ventas se vio afectada por la disminución en la cantidad de onzas de plata vendidas durante el período compensado por mayores costos de mano de obra, energía y consumibles con menores costos de regalías. Las regalías disminuyeron 49% a $2.2 millones principalmente debido a la disminución en las onzas de plata vendidas durante el período.

La Compañía tuvo una pérdida operativa de $1,3 millones (2T 2021: ganancias operativas de $0,8 millones) después de costos de exploración y evaluación de $3,8 millones (2T 2021: $5,0 millones), costos generales y administrativos de $1,3 millones (2T 2021: $4,3 millones)a cancelación de propiedades de exploración de $ 0,5 millones (Q2, 2021 – $ Cero), y costo de cuidado y mantenimiento de $ 0,2 millones (Q2 2021: $ 0,1 millones).

La pérdida antes de impuestos sobre la renta fue de $ 8,8 millones (Q2 2021: ganancias antes de impuestos de $ 8,9 millones) después de costos financieros de $ 0,3 millones (Q2 2021: $ 0,2 millones), una pérdida cambiaria de $ 0,3 millones (Q2 2021: ganancia de $ 0,7 millones), e inversiones y otros gastos de $ 6,9 millones (Q2 2021: inversiones y otros ingresos de $ 1,8 millones). La inversión y otros gastos durante el segundo trimestre de 2022 se debieron principalmente a una pérdida no realizada en valores negociables y garantías de $7,6 millones (segundo trimestre de 2021: $1,5 millones).

La Compañía obtuvo una pérdida neta para el período de $ 11,9 millones (Q2 2021: ganancias netas de $ 6,7 millones) después de un gasto por impuesto a las ganancias de $ 3,1 millones (Q2 2021: $ 2,2 millones). El gasto por impuesto a las ganancias actual aumentó a $1,3 millones (Q2 2021 – $1,1 millones) debido a una mayor rentabilidad que impactó el impuesto a las ganancias y el impuesto especial a la minería, mientras que el gasto por impuesto a las ganancias diferido de $1,8 millones se debe principalmente al uso estimado de pérdidas trasladables para reducir la renta imponible generado tanto en Guanacevi como en Bolañitos (Q2 2021 – $1.1 millones).

Los costos operativos directos por tonelada aumentaron a $ 132,63, un 11 % más en comparación con el segundo trimestre de 2021 debido a mayores costos operativos en Guanaceví y Bolañitos. Guanaceví y Bolañitos experimentaron un aumento en los costos de mano de obra, energía y consumibles y en Guanaceví, aumentó la compra de mineral de terceros y el desarrollo operativo aumentó en comparación con el año anterior.

Los costos de efectivo consolidados por onza, netos de créditos de subproductos, disminuyeron a $10.08 impulsados por mayores leyes de plata, menores costos de regalías y mayores ventas de subproductos de oro, compensados por mayores costos operativos directos por tonelada AISC disminuyó en un 23 % por onza en comparación con el segundo trimestre de 2021 como resultado de un aumento del 27 % en las onzas producidas impulsado por un aumento del 51 % en la ley de plata, la disminución de los costos generales y administrativos asignados y una disminución en la exploración del sitio de la mina compensada por el aumento de los gastos de capital de mantenimiento.

Por favor envíe sus notas de prensa a prensa@mineriaaldia.com or juanlamadrid@mineriaaldia.com